Grupa VAT – dla kogo, przepisy, jakie są korzyści?

W związku z nowelizacją ustawy o VAT z dniem 1 stycznia 2023 roku weszły w życie przepisy dotyczące możliwości utworzenia przez kilka podmiotów tzw. Grupy VAT.

Grupa VAT – definicja

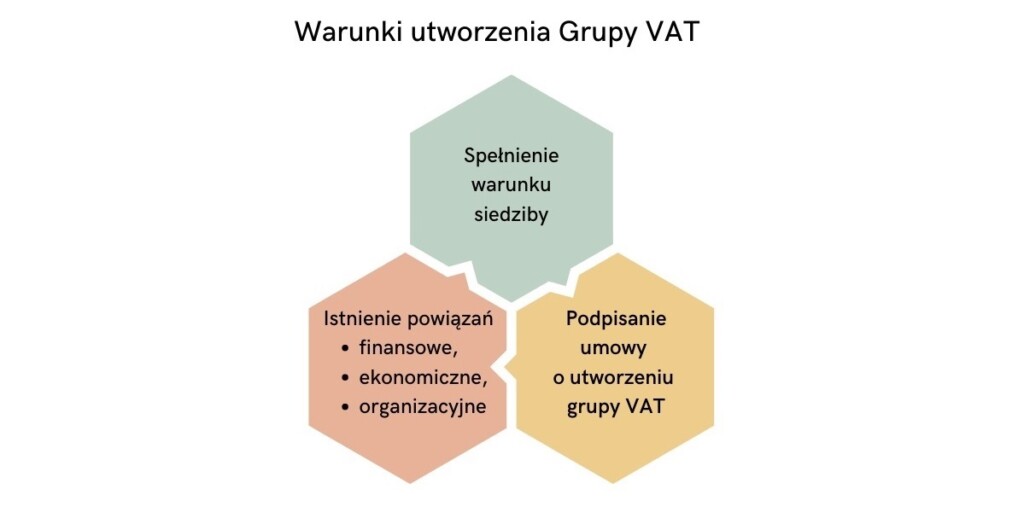

Przez Grupę VAT rozumiemy grupę podmiotów powiązanych finansowo, ekonomicznie i organizacyjnie, które zawrą umowę o utworzeniu grupy VAT. W ten sposób powstanie nowy szczególny rodzaj podatnika istniejący tylko do celów rozliczania podatku VAT. W celu utworzenia Grupy VAT muszą zostać spełnione warunki dotyczące:

- siedziby,

- istnienia powiązań finansowych, ekonomicznych i organizacyjnych,

- zawarcia umowy o utworzeniu grupy VAT.

Grupę VAT mogą utworzyć podatnicy:

- posiadający siedzibę na terytorium kraju,

- nieposiadający siedziby na terytorium kraju – w zakresie, w jakim prowadzą działalność gospodarczą na terytorium kraju za pośrednictwem oddziału położonego na jego terytorium.

Powiązanie finansowe występuje, gdy jeden z podatników, będący członkiem Grupy VAT:

- będzie posiadał bezpośrednio ponad 50% udziałów (akcji) w kapitale zakładowym,

- lub ponad 50% praw głosu w organach kontrolnych, stanowiących bądź zarządzających,

- albo ponad 50% prawa do udziału w zysku każdego z pozostałych podatników Grupy VAT.

Powiązania ekonomiczne wystąpią, gdy spełniony zostanie jeden z poniższych warunków dotyczących Grupy VAT:

- przedmiot głównej działalności członków ma taki sam charakter,

- rodzaje działalności prowadzonej przez podatników uzupełniają się i są współzależne,

- jeden z podmiotów prowadzi działalność, z której w całości lub w dużej mierze korzystają inni członkowie grupy.

Powiązanie organizacyjne będzie spełnione, gdy wystąpi jedna z zależności:

- członkowie grupy znajdują się pod wspólnym kierownictwem (prawnie lub faktycznie, bezpośrednio lub pośrednio),

- będą organizować swoje działania całkowicie lub częściowo w porozumieniu.

Umowa o utworzeniu Grupy VAT

Konieczne do uznania Grupy VAT jako podatnika jest podpisanie umowy pomiędzy członkami grupy. Umowa ta może być zawarta zarówno pisemnie, jak i elektronicznie. Następnie należy dokonać zgłoszenia rejestracyjnego grupy VAT na formularzu VAT-R. Minimalny okres przez jaki grupa musi funkcjonować to 3 lata. Czas ten można przedłużyć poprzez zawarcie nowej umowy i złożenie jej przez podmiot, który jest przedstawicielem grupy u naczelnika urzędu skarbowego, najpóźniej do 30 dni przed datą wygaśnięcia aktualnie obowiązującej.

Umowa o utworzeniu Grupy VAT powinna zawierać:

- nazwę grupy VAT z oznaczeniem GV lub Grupa VAT,

- dane identyfikacyjne podmiotów, które prowadzą działalność gospodarczą w ramach grupy,

- informacje o wysokości kapitału zakładowego każdego z podmiotów,

- określenie podmiotu który będzie przedstawicielem grupy VAT,

- informuje o udziałowcach (akcjonariuszach), którzy posiadają ponad 50% akcji (udziałów),

- informacje o czasie, na jaki grupa została powołana.

Po dokonaniu rejestracji Grupy VAT będzie ona widoczna na białej liście podatników VAT. W wykazie zostaną także uwzględnione dane poszczególnych członków wchodzących w skład grupy, w tym numery ich rachunków bankowych. Podmioty tworzące grupę VAT nie muszą więc dodatkowo zgłaszać swoich rachunków bankowych, aby te znalazły się na białej liście. Dzięki temu będą mogli kontynuować rozliczenia z klientami przy użyciu posiadanych dotąd rachunków bankowych.

Należy pamiętać, że jeden podmiot może należeć tylko do jednej grupy VAT, grupa VAT nie może być także członkiem innej grupy VAT a także podczas jej istnienia, nie może być powiększona ani pomniejszona o którykolwiek z podmiotów wchodzących w jej skład.

Grupa VAT – korzyści

Utworzenie Grupy VAT może przyczynić się do:

- oszczędności wynikających z braku opodatkowania VAT czynności wykonywanych pomiędzy podmiotami z Grupy VAT,

- poprawy płynności finansowej firm,

- zarządzania ryzykiem podatkowym poprzez ograniczenie zakresu kontroli podatkowych,

- ograniczenia dokumentacji sporządzanej we wzajemnych rozliczeniach pomiędzy podmiotami wewnątrz grupy (wystawianie not księgowych zamiast faktur),

- ograniczenie liczby składanych JPK_V7 przez członków grupy do jednego zbiorczego pliku JPK_V7,

- kompensowanie nadwyżek VAT i tym samym obniżenie zobowiązań podatkowych członków Grupy VAT,

- uproszczenia dokonywanych rozliczeń na gruncie podatku VAT (brak konieczności analizy odliczenia VAT wewnątrz grupy, wyłączenie mechanizmu podzielonej płatności dla obrotów wewnątrzgrupowych, zbiorczy JPK_VAT).

Transakcje wewnątrz Grupy VAT

W ramach grupy, jej obroty nie podlegają VAT, jak również nie będą dokumentowane fakturami (będzie możliwość wystawienia noty księgowej). Przestanie także obowiązywać konieczność stosowania mechanizmu podzielonej płatności, czy weryfikacji kontrahenta w wykazie podatników. Natomiast członkowie grupy VAT będą mieli obowiązek prowadzenia osobnej, elektronicznej ewidencji transakcji między sobą.

Ewidencja prowadzona do 30 czerwca 2023 (tzw. tymczasowa) powinna zawierać:

- nazwę i NIP nabywcy,

- datę dokonania i zakończenia dostawy towarów/wykonania usługi,

- nazwę/rodzaj towaru lub usługi,

- miarę i ilość dostarczonych towarów/wykonanych usług,

- kwotę należności ogółem.

Na wezwanie organu podatkowego Grupa VAT w ciągu 7 dni będzie miała obowiązek dostarczenia powyższej ewidencję.

Natomiast od dnia 1 lipca 2023 ewidencja będzie musiała zawierać:

- rodzaj i wartość dostaw towarów/świadczonych usług przez jednego członka grupy VAT na rzecz drugiego,

- dokumenty potwierdzające dokonanie powyższych czynności.

Członkowie Grupy VAT będą zobowiązani co miesiąc, do dnia 25 przesłać ewidencję w formie elektronicznej do urzędu skarbowego.

Transakcje z podmiotami gospodarczymi spoza Grupy VAT

Grupa VAT jako podatnik od tej pory będzie stroną transakcji podlagających opodatkowaniu VAT. Będzie więc zobowiązana do wystawiania faktur dokumentujących transakcje dokonywane z innymi podmiotami gospodarczymi. Faktura powinna zawierać m.in. dane podatnika i nabywcy towarów/usług (imiona i nazwiska lub nazwy, NIP oraz ich adresy).

W przypadku grup VAT faktury z tytułu sprzedaży towarów, czy usług będą zawierały dane identyfikujące grupę VAT w tym NIP grupy. Nie ma jednak przeszkód, aby faktury zawierały dodatkowo dane podmiotów ekonomicznie wykonujących czynności w ramach grupy – członków grupy. Warto również podkreślić, że utworzenie Grupy VAT nie zmienia relacji na gruncie prawa cywilnego – dłużnikiem czy wierzycielem nadal pozostaje określony członek Grupy VAT, nie Grupa jako całość. W sytuacji, gdy grupa otrzyma fakturę zakupową wystawioną na jej członka a dotyczącą okresu przed powstaniem grupy to taka faktura będzie rozliczana już w ramach Grupy VAT. Analogicznie rozliczane będą faktury korygujące do faktur sprzedażowych wystawionych przez członków grupy.

Grupa VAT jako nowy podatnik zobowiązana jest także do stosowania kas rejestrujących przy dokonywaniu transakcji na rzecz osób fizycznych nie prowadzących działalności gospodarczej czy rolników ryczałtowych.

Humansoft będąc producentem oprogramowania biznesowego na bieżąco dostosowuje swoje systemy do zmieniających się przepisów. Obecne są już pewne ułatwienia dla Grup VAT typu: mechanizm importów i eksportów rejestrów VAT, a także samych plików JPK VDEK. System umożliwia także stworzenie not księgowych – bez VAT i MPP jako oddzielne serie dokumentów oraz posiada bardzo dobrze rozwinięte mechanizmy raportowania. Użytkownicy systemu na bieżąco, w ramach abonamentu, otrzymują nowe funkcjonalności i odpowiednie aktualizacje do swoich programów. Zapraszamy firmy zainteresowane systemem ERP z modułami finansowo-księgowymi, do zapoznania z dostępnymi rozwiązaniami.

Dyrektor Działu Wdrożeń

Od blisko 14 lat związana z rynkiem systemów ERP. Od 2015 pełni funkcje Dyrektora Działu Wdrożeń w firmie Humansoft, w której łącznie przepracowała ponad 12 lat.

Początkowo zajmowała stanowisko specjalisty ds. wdrożeń systemu ERP, głównie prowadząc wdrożenia modułów finansowo-księgowych, kadrowo-płacowych oraz handlowo-magazynowych. Obecnie jako Dyrektor Działu Wdrożeń koordynuje i nadzoruje realizację bieżących projektów wdrożeniowych oraz odpowiada za ofertę usług powdrożeniowych. Pełni również funkcję Product managera modułów finansowo-księgowych.

W swoim dorobku posiada także liczne wystąpienia na konferencjach branżowych oraz spotkaniach biznesowych organizowanych dla sieci handlowej Humansoft. Ukończyła szkolenia z zakresu tematyki finansowo-księgowej i kadrowo-płacowej. Posiada umiejętności Księgowego Bilansisty.